Инвестиции

Тема новой публикации – инвестиции в бизнес. Статья будет интересна как начинающим коммерсантам, так и тем, кто уже пробовал свои силы в предпринимательстве.

Я банкрот!

Сегодня поговорим про банкротство, что это такое, какие этапы и стадии процедуры банкротства существуют, по каким признакам определяют банкротство, возможные последствия данной процедуры для юридических и физических лиц.

Финансовые махинации банков

Это моя история о финансовых махинациях банков с которыми я столкнулся общаясь со своим старым знакомым. Не так давно ко мне обратился мой товарищ с просьбой разобраться в его кредитном договоре с банком. Изучая договор, я открыл для себя много нового. Поэтому предлагаю Вам по порядку разобраться в сути махинации и как из этого можно извлечь пользу.

Я сказал стартуем!

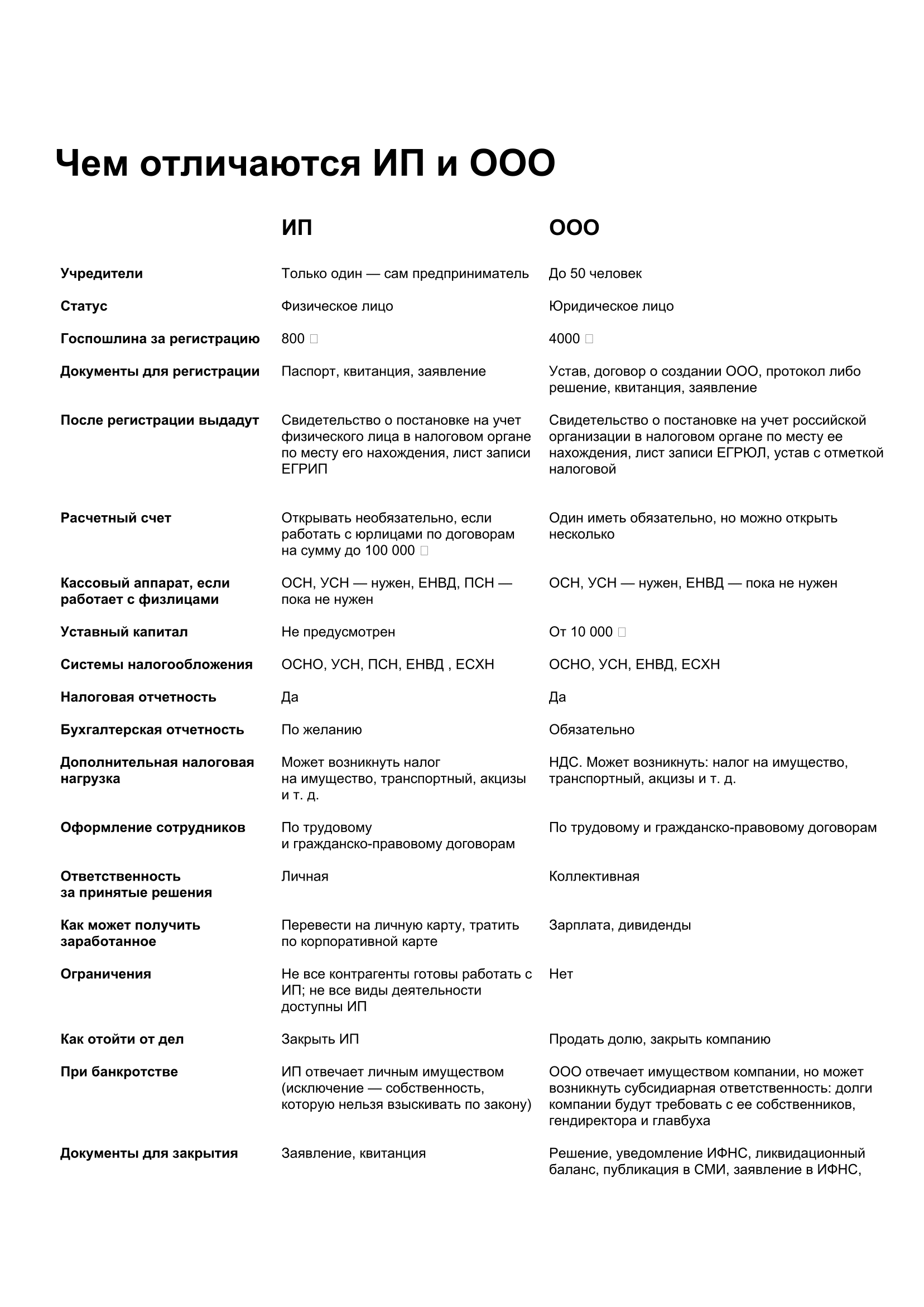

Такой вопрос возникает у большинства начинающих предпринимателей. Сделать правильный выбор в подобной ситуации очень важно, поскольку от этого решения будет зависеть процедура регистрации, дальнейшая уплата налогов и остальные сопутствующие факторы.